Después de las primeras pruebas de estrés a las que se sometió la banca europea en julio de 2010 y el test de solvencia que realizó el Banco de España para medir el capital mínimo que deben reflejar para cumplir el nuevo decreto-ley de fortalecimiento del sistema financiero, ha llegado la segunda prueba.

La segunda prueba ha dejado 9 bancos suspendidos, entre ellos 5 entidades españolas (Banco Pastor, Unnim, CatalunyaCaixa, la CAM y Caja3). En resumen han suspendido a 5 entidades españolas, 3 griegas (Atebank y Eurobank EFG), una alemana (Helaba) y una austriaca (Volksbanken) que requieren de un capital adicional de 2.500 millones de euros.

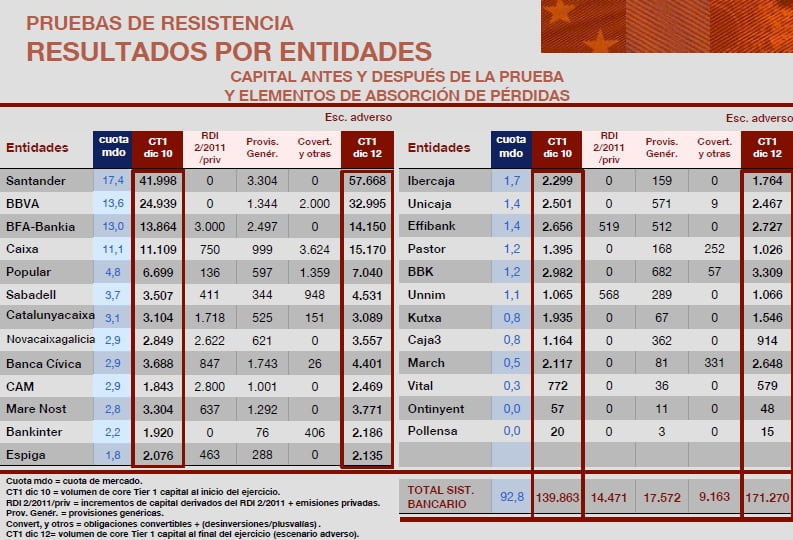

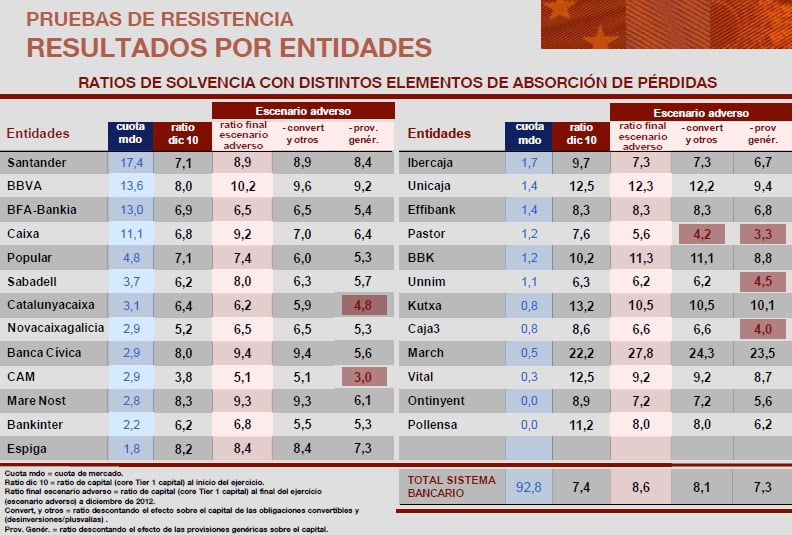

Resultados segundo test de estres:

España:

- Banca March, nota: 23,3%

- Kutxa, nota: 10,1%

- Unicaja, nota: 9,4%

- BBVA, nota: 9,2%

- BBK, nota: 8,8%

- Caja Vital, nota: 8,7%

- Banco Santander, nota: 8,4%

- Caja España-Duero, nota: 7,3%

- Efibanc (Cajastur, Extremadura y Cantabria): nota 6,8%

- Ibercaja, nota: 6,7%

- La Caixa, nota: 6,4%

- Pollensa, nota: 6,2%

- Marenostrum, nota: 6,1

- Banco Sabadell, nota: 5,7%

- Banca Civica, nota: 5,6

- Ontinyent, nota: 5,6%

- Bankia, nota: 5,4

- Bankinter, nota: 5,3%

- Banco Popular, nota: 5,3%

- Novacaixagalicia, nota: 5,3%

- CatalunyaCaixa, nota: 4,8%

- Unimm, nota: 4,5%

- Caja3: nota 4,0%

- Banco Pastor, nota 3,3%

- CAM, nota: 3%

Alemania:

- Bayerische Landesbank: nota 7,1%

- Commerzbank AG: nota 6,4%

- DekaBank: nota 9,2%

- Deutsche Bank AG: nota 6,5%

- DZ Bank AG: nota 6,9%

- HRE Holding AG: nota 10,0%

- HSH Nordbank AG: nota 5,5%

- L d b kB li AG: 10 4%

- Landesbank Berlin: 10,4%

- Landesbank Baden-Württemberg: nota7,1%

- Norddeutsche Landesbank: nota 5,6%

- WestLB AG: nota 6,1%

- WGZ Bank AG: nota 8,7%

Austria

- Erste Bank Group; nota 8,1%

- Raiffeisen Bank International: nota 7,8%

- Oesterreichische Volksbanken AG: nota 4,5%. Necesitaría 170 millones adicionales de capital

Bélgica

- DEXIA: nota 10,4%

- KBC Bank: nota 10%

Chipre

- Marfin Popular Bank: nota 5,3%

- Bank of Cyprus: nota 6,2%

Dinamarca

- Danske Bank: nota 13%

- Jyske Bank: nota 12,8%

- Sydbank: nota 13,6%

- Nykredit: not/a 9,4%

Finlandia

- OP-POHJOLA GROUP: nota 9,6%

Francia

- BNP PARIBAS: nota 7,9%

- CREDIT AGRICOLE: nota 8,5%

- Groupe BPCE: nota 6,8%

- SOCIETE GENERALE: nota 6,6%

Grecia

- EFG Eurobank Ergasias: nota 4,9%. Necesitaría 58 millones de capital adicional

- NATIONAL BANK OF GREECE: nota 7,7%

- Alpha Bank: nota 7,4%

- Piraeus Bank: nota 5,3%

- ATEbank: nota -0,8%. Necesitaría 713 millones de euros de capital adicional

- TT HELLENIC POSTBANK: nota 5,5%

Holanda

- ING Bank: nota 8,7%

- Rabobank: nota 10,8%

- ABN AMRO Group: nota 9,2%

- SNS Bank: nota 7%

Hungría

- OTP Bank: nota 13,6%

Irlanda

- Allied Irish Banks: nota 10%

- Bank of Ireland: nota 7,1%

- Irish Life & Permanent: nota 20,4%

Italia

- INTESA SANPAOLO: nota 8,9%

- UniCredit: nota 6,7%

- Banca Monte dei Paschi di Siena: nota 6,3%

- Banco Popolare: nota 5,7%

- Unione di Banche Italiane: nota 7,4%

Luxemburgo

- Banque et Caisse d’Epargne de l’Etat: nota 13,3%

Malta

- Bank of Valletta: nota 10,4%

Noruega

- DnB NOR Bank: nota 9%

Polonia

- PKO Bank Polski: nota 12,2%

Portugal

- Caixa Geral de Depósitos: nota 6,2%

- Banco Comercial Português: nota 5,4%

- Espírito Santo Financial Group: nota 5,1%

- Banco BPI: nota 6,7%

Eslovenia

- NLB: nota 5,3%

- NKBM: nota 8%

Reino Unido

- Royal Bank of Scotland Group: nota 6,3%

- HBSC: nota 8,5%

- Barclays: nota 7,3%

- Lloyds Banking Group: nota 7,7%

Suecia

- Nordea Bank AB: nota 9,5%

- Skandinaviska Enskilda Banken AB: nota 10,5%

- Svenska Handelsbanken AB: nota 8,6%

- Swedbank AB: nota 9,4%

En esta oportunidad se tomaron otros parámetros con algunas controversias, en especial por la definición de ‘core capital 1′ realizada por la Autoridad Bancaria Europea (EBA), y que no incluye las provisiones genéricas en el capital principal ni las emisiones en convertibles.

La EBA ha tenido en cuenta la actual definición de Tier 1 en la UE deduciendo las participaciones en instituciones financieras y eliminando los instrumentos híbridos de capital, incluidas las acciones preferentes existentes, mientras que incorpora las ayudas públicas en vigor.

Uno de los puntos que más ha sorprendido a las entidades ha sido que se ha dejado fuera de esta definición algunos aspectos que no son comparables entre países como las provisiones genéricas, instrumentos financieros híbridos como las «participaciones silenciosas» o las desinversiones, entre otros aspectos, que sí se contemplarán en otro cuadro, en el que se definirán en cuántos puntos porcentuales contribuyen al ratio de capital.

¿Qué sucederá ahora?

Los bancos examinados que no superen un nivel de capital básico ‘core tier 1’ del 5% en los escenarios adversos de las pruebas de solvencia dispondrán de tres meses para elaborar un plan de recapitalización.

Vale recordar que esta nueva ronda de test de estrés ha sido más rigurosa que la que se realizó en 2010, en la que sólo suspendieron 7 de los 91 bancos examinados -de los cuales cinco eran cajas españolas.